- 周黑鸭半年少卖600万根 机构质疑其销售数据作假

- 2019年03月06日来源:每经

提要:以一根鸭脖重量约200克计算,去年上半年周黑鸭大约少卖了600万根鸭脖!如此看来,周黑鸭预警2018年净利润将下跌约30%,似乎也很“顺理成章”了。

周黑鸭和热干面,应该算是饮食界的两朵“奇葩”:它们在武汉都有众多忠实拥趸,但出了江汉大地,知名度和群众认同感就要打些折扣了。

不过对于熟悉卤制品生意的投资者来说,“小而精”的周黑鸭曾经创造过炫目的业绩神话:

2015年,周黑鸭拥有715家门店,而绝味鸭脖门店数量7172家,是周黑鸭的10倍之多;但当年周黑鸭实现净利润5.5亿元,绝味鸭脖净利润仅为1.9亿元,约为周黑鸭的三分之一。

同样卖的是鸭脖,单店利润却一个天上一个地下,不知道的还以为是LV和优衣库在搞对比。

世殊时异,2018年以来,周黑鸭的业绩和股价都直线下降,让人跌破眼镜。周黑鸭2018年中期报告显示,去年上半年总销量较前年同期减少了1226吨。

以一根鸭脖重量约200克计算,去年上半年周黑鸭大约少卖了600万根鸭脖!如此看来,周黑鸭预警2018年净利润将下跌约30%,似乎也很“顺理成章”了。

不过,有人可不这么认为。

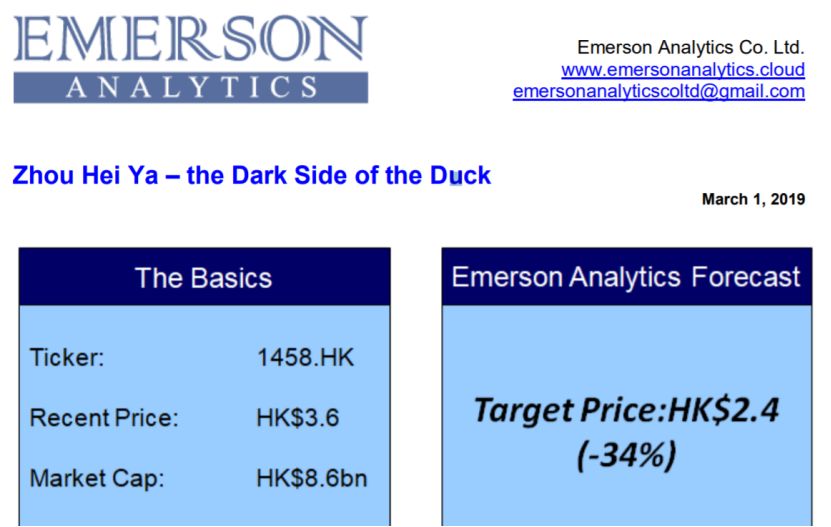

3月1日,专业做空机构Emerson Analytics发布沽空报告,认为甚至这份“不及格”的成绩单都是假的:2018年周黑鸭实际利润只有2.55亿元,比官方预测的5.33亿元少一半多。

受此影响,3月5日,周黑鸭公告宣布停牌。

做空机构质疑销售数据作假

试想一下这样的场景:一家公司预告今年只赚了70块钱(去年赚100块),而有人跳出来“打脸”称,就连这70块都是做假账来的,该公司的真实业绩其实只有30块。

遭遇如此尴尬的正是在港股上市的周黑鸭,而跳出来“打脸”的则是专门死磕中国上市企业的做空机构Emerson Analytics。此前中国宏桥和天鸽互动两家港股公司也尝到过被这家机构沽空的苦头。

本周一(3月4日),周黑鸭股价未受冲击,最终收涨2.5%。但在3月5日,周黑鸭宣布停牌,以待回应Emerson Analytics的做空报告。

3月1日,Emerson Analytics发布了题为《周黑鸭的黑暗面》的报告,质疑周黑鸭虚报销售数据。

报告认为,2018年上半年,在周黑鸭最为倚重的“大本营”华中地区,真实营收要比周黑鸭自己公布的数据少32.8%。2018年全年净利润仅有2.55亿元,比公司预期的5.33亿元要少52.2%。此外,该机构认为周黑鸭目标股价为2.4港元,比现股价低34%。

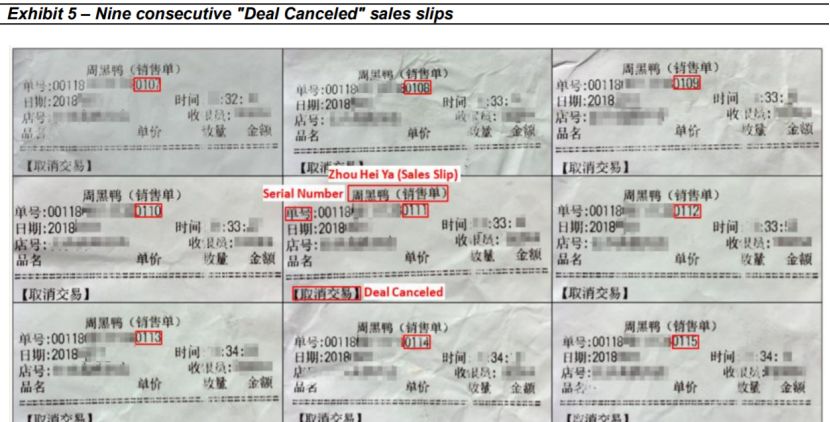

该报告估算认为,周黑鸭在华中地区的销量被高估了38.7%。其中在湖南和江西两省,很多门店存在大量虚报交易的行为,具体表现为收银员在POS机上输入大量交易后立刻取消。

报告列举了某个门店9张连号的交易小票,竟然全部都显示“取消交易”。

该机构分析员在南昌某门店暗访时发现,在没有顾客的清闲时段,收银员却在POS机上大量打单,疑似在批量制造虚假交易记录。

暗访视频截图

此外,调查员也在营业时间即将结束时进店购物,从获取的小票单号推算,只有大约14%的门店能达到周黑鸭公布的全国门店平均交易量(每天174单),绝大部分门店生意冷清,销售量远低于公布的水平。

绝味食品业绩反超周黑鸭

还记得文章开头那组数据对比吗?在2015年,绝味鸭脖以10倍的门店数量“围剿”周黑鸭,净利润却只有人家的三分之一。

2019年1月24日,绝味食品发布2018年业绩快报,2018年实现扣非归净利润6.25亿元,超过“不进则退”的周黑鸭(预计2018净利润5.33亿元)。

那么,绝味食品凭什么能够逆袭周黑鸭?

每经小编(微信号:nbdnews)注意到,在周黑鸭的2018中期报告中,成本的上涨压力被认为是业绩下滑的主因之一。2018年上半年,周黑鸭总营收出现下降,销售成本、分销开支和行政支出这三项成本数据却大幅上涨,导致净利润减少7800万元。同期绝味食品则净利润剧增36.76%。

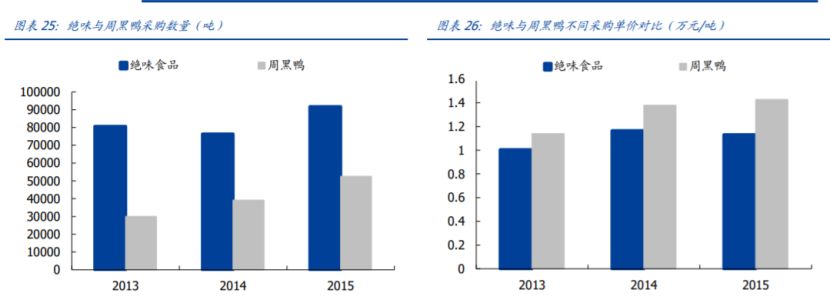

国盛证券研报显示,在卤制品行业上游成本端规模效应显著。也就是说,开店多、采购量大的绝味食品在进货成本方面优势明显,对原料(鸭脖、鸭锁骨等)批发商的议价能力更强。

2013-2015年,绝味食品的采购量是周黑鸭的近两倍。从采购平均单价上来看,绝味食品 2013-2015年每吨采购价格分别为 1.00 万元、1.16 万元、1.13 万元,而周黑鸭每吨采购价格则为 1.14 万元、1.38 万元与 1.43 万元,绝味食品在采购成本端具有优势。

除了原材料成本以外,门店租金上涨、劳工成本等因素也影响这周黑鸭的业绩表现。

和绝味鸭脖的加盟店模式不同,周黑鸭主要依赖的是自营门店。而且和绝味鸭脖相比,周黑鸭的线上销售(外卖、电商平台等)相对占比较小。

这种线下重资产经营的模式注定,周黑鸭每新开一家门店就需要付出大量固定成本,而这些投入又无法在短时间内立刻获得盈利。

周黑鸭曾经通过较高的定价,在食客心中打造出“高端”形象,也获得了让同行羡慕的单店收入。如今随着卤制品行业竞争加剧,这种溢价营销的模式似乎行不通了。

华中地区为周黑鸭贡献了约63%的收入。就在这个发家的重镇,2018上半年周黑鸭在华中地区的单店收入从36.4万元降到37.7万元,降幅约23%;同期在河北的门店更是收入降幅达30%。

周黑鸭在中期业绩发布会上承认:线下竞争加剧、门店老化等导致的收益下降和顾客流失,是公司要面对的经营难题。

卤制品行业依然看好

作为“鸭脖界”三巨头的周黑鸭经营面临困境,是否意味着“吃货”们开始厌弃卤鸭脖这种特色食品了呢?

答案是否定的,至少像绝味食品这样的行业龙头业绩还在上升趋势中。

根据乐晴智库的《中国卤制品行业研究分析报告》,受益于我国经济增长、人均可支配收入不断提高、城镇率提高及销售渠道拓展等因素,我国休闲食品行业零售额一直保持双位数增长。

图片来源:周黑鸭控股官网

其中,2017年休闲卤制品市场规模为767亿元,预计在2020年将达到1200亿元。以此测算,休闲卤制品行业在2015-2020年间的复合增长率高达18.2%,增速领跑休闲食品各子板块。预计到2020年,卤制品将成为休闲食品行业中规模仅次于膨化食品的第二大板块。

看来随着人们的观念的更新,卤制品也从原来正餐中的佐餐菜肴变成随时随地可以消费的休闲食品。小包装的诞生、无处不在的街边连锁店和下单方便的外卖平台,都在无形中刺激着吃货们对鸭脖、凤爪的消费。

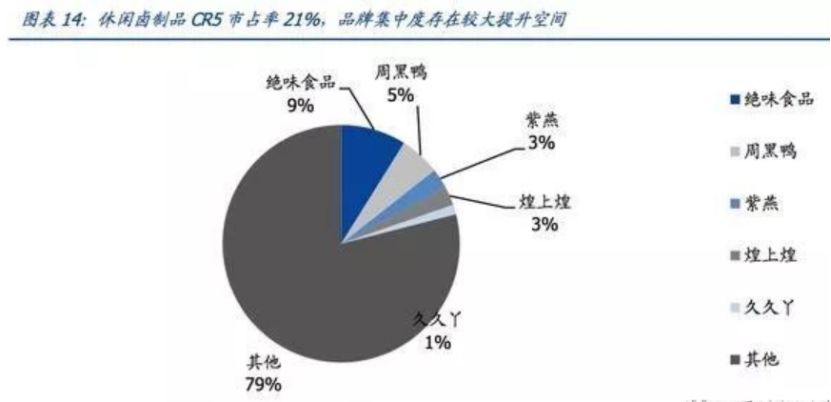

而从行业格局上看,卤制品行业的品牌集中度仍然很低。最强的两大巨头绝味食品和周黑鸭市,市场占有率也分别只有9%和5%,而且这两家都是在华中地区起家,对全国其他区域的覆盖还很不均衡。

随着城市消费升级以及销售渠道下沉到四五线城市,卤制品行业未来的增长空间仍然很大。