- “准千亿”正荣上市 高额负债受关注

- 2018年01月05日来源:新华网

提要:正荣地产还在招股书中透露公司负有大量债务,日后亦可能产生其他债务,这可能对财务状况及经营业绩造成重大不利影响。截至2014年、2015年、2016年及2017年上半年,正荣地产的未偿还借款总额分别为301亿元、253亿元、350亿元和364亿元。

新华网北京1月5日电(王日晨) 从2016年下半年开始,房地产企业的融资渠道已经受到限制。无论是IPO还是并购,房地产企业在A股资本化的路径,都在收紧。因此,很多谋求上市的房企将H股作为一种选择。

日前,闽系房企正荣地产集团有限公司通过港交所聆讯并开始招股,这宣告又一家国内地产企业登陆港股。此外,招股价介于每股3.40-4.08港元,招股时间为2017年12月28日至2018年1月8日,预期定价日为2018年1月9日,并于1月16日上市交易。

“改善大师”冲上市

根据最新公布的2017年中国房地产销售额排行榜显示,正荣地产销售额达953亿,销售面积为544万平方米,位列房企第20位。

成立于1998年的正荣集团从江西起家,主席欧宗荣是福建莆田人,也是福建著名房地产家族欧氏三兄弟中的老二,其胞弟欧宗洪是港股上市国内房企融信中国(03301)的控股股东。

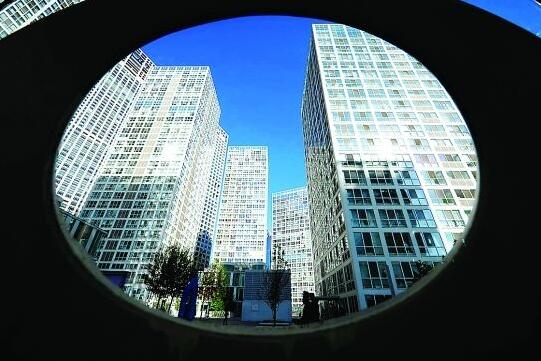

在很长一段时间内,正荣集团一直深耕赣闽二省,在江西宜春、南昌以及福建莆田、福州等城市都有正荣的身影。直到2013年,正荣地产开始进军长三角经济区,此后公司在上海、南京、苏州、长沙等城市大举拿地,跻身全国性房企的行列,而在长三角的布局也为其此后的迅速发展壮大奠定了基础。

据正荣上市招股书显示,截至2017年10月31日,正荣地产已在长江三角洲经济区、中国中西部经济区、环渤海经济圈及海峡西岸经济区建立业务据点。正荣地产的物业项目位于四个核心业务区域内17个城市,拥有81个物业项目,总建筑面积约1150万平方米。

事实上,正荣地产一直以“改善大师”作为企业自身定位,旨在向富裕的中高端改善型客户提供为客户量身定制的优质住宅。正荣地产认为,其住宅物业的售价在若干市场能够高于同类质量的物业。

招股书数据显示,正荣地产收益由2014年的人民币30.396亿元增至2016年的人民币146.035亿元,复合年增长率为119.2%,而已交付的总建筑面积由2014年的437595平方米增至2016年的1251117平方米,复合年增长率为69.1%。

现金流和高负债风险

回顾2017年,房企在规模化竞赛中加速奔跑,各家在土地储备方面,也是积极“高筑墙,广积粮”,行业新的竞争格局形成已渐行渐近。其中,长三角仍为最抢眼城市群,企业数量与成交金额均为首位。

由于正荣目前项目所在的城市几乎是国内一、二线核心城市,无论是正荣还是其他房企都对拿地补仓十分看重。据中国指数研究院公布的2017年1-12月全国房地产企业拿地排行榜显示,正荣地产拿地面积为335万平方米,总计金额215亿元。而2016年,正荣的拿地金额也是超过200亿元。

据正荣上市招股书披露,公司业务的可持续增长及成功在很大程度上取决于能否继续按合理的价格在适合项目开发的有利位置收获更多土地储备。为维持可持续性增长,需要继续在具有增长潜力且尚未进入的中国其他区域寻求新的投资机遇。正荣方面承认存在风险因素,公司在拓展至新区域、新业务的过程中存在诸多不确定性及挑战,另外还需要大量资金及管理资源。

招股书数据显示,正荣地产分别于截至2014年、2015年、2016年及2017年上半年录得经营现金流量净额负数。正荣对此解释,主要归因于房地产开发项目耗时较长且需要大量资本以及土地收购及业务扩张,未来需大幅增加对外借款或取得其他外部融资。

另外,正荣地产还在招股书中透露公司负有大量债务,日后亦可能产生其他债务,这可能对财务状况及经营业绩造成重大不利影响。截至2014年、2015年、2016年及2017年上半年,正荣地产的未偿还借款总额分别为301亿元、253亿元、350亿元和364亿元。

从招股书中公布的财务数据来看,正荣地产2014年~2017年上半年的资产负债率分别为96%、89%、90%、90%。

关于上市事宜,正荣地产相关负责人回复,因为公司现在还处在静默期,不接受采访。

业内:急需融资补血

在业内看来,同为闽系房企的阳光城、泰禾,近两年已通过资本市场提前实现规模扩张,正荣也急需打通资本市场通道来实现持续增长。不过,面临整个房地产行业去杠杆和楼市平缓发展的外部环境,以及正荣如何进行内部调整,也将直接决定其上市后的表现。

易居研究院智库中心研究总监严跃进表示,这两年A股市场管控比较严厉,部分房企会积极选择H股,这也是考虑到上市的成本。

他指出,对于当前很多闽系房企来说,融资能力较强,也带有相对积极的投资心态。但是如果债务规模过大,或者投资较为激进,那么实际上也会出现很多问题的,尤其是到了2018年全国房地产市场实际上对于资本市场的管控会趋严,这个时候往往也会有很多新的问题,比如说投资者的担心会增加。在上市以及其他融资的过程中,降杠杆和稳定业绩成长都是很关键的内容。

同策研究院总监张宏伟认为,相对于负债,更重要是看这个公司是否有持续的现金流。无论是经营销售回款还是融资现金流,如果有持续现金流能够支撑企业渡过市场调整期,那么企业会通过加杠杆的方式实现业绩的持续发展。但是,如果说公司经营现金长期为负值或者接近断裂,多年的连续负债会给企业带来比较大的经营压力。